上新電機の2021年3月期第1四半期は2桁増収で営業・経常利益は倍増 パソコンやゲームの売上高は前年度同期比1.5倍超に伸長

第1四半期の売上高は11.0%増で、パソコンとゲーム・玩具が牽引

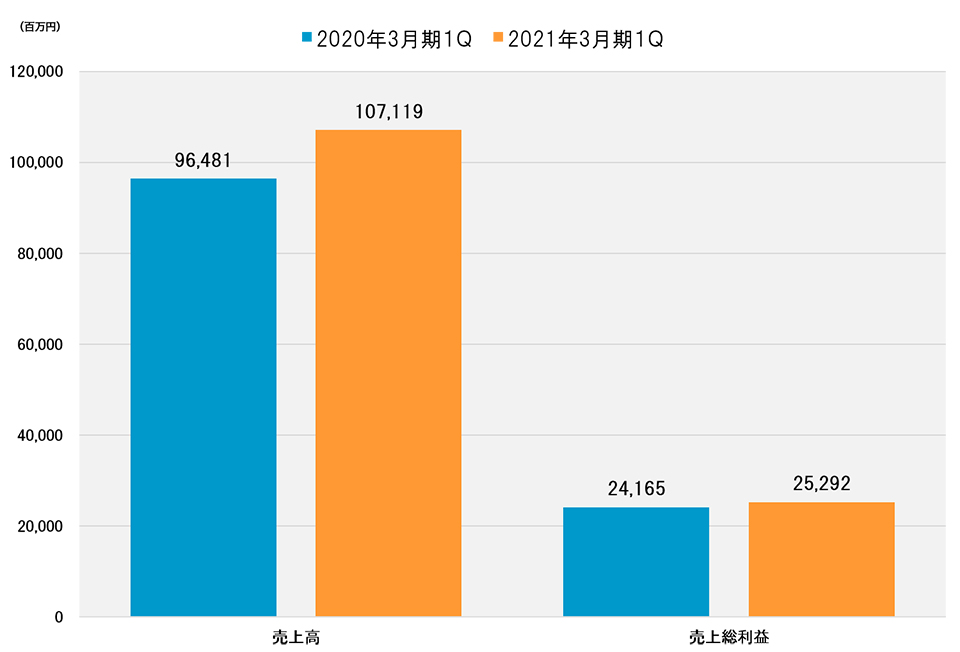

上新電機の2021年3月期1Qの連結決算が発表された。同社以外の3月期の上場公開量販企業については本サイトで掲載済みで、この1Qは各社とも非常に好調な業績となっている。まずは同社の売上高だが、1Qは1,071億1,900万円。前年同期比111.0%の増収で2桁伸長した。

商品別でみると、在宅時間の増加による巣ごもり需要が急増し、テレビが約15億8,000万円の増収で前年同期比127.0%と伸長。洗濯機・クリーナーも同110.8%、電子レンジ・調理器具も同110.0%と2桁の増収となった。

情報機器では在宅勤務によるテレワーク需要の高まりが売上に反映された。パソコンの売上高は約32億7,300万円の増収で、前年同期比157.0%と前年の1.5倍に拡大した。このパソコンと関連して、パソコンソフトが同129.4%、パソコン関連商品も同112.1%と伸長している。

コロナ禍で顕在化した巣ごもり、テレワークの両需要は同社も含めた家電量販企業にとって大きな売上貢献となった。ただ、同社で最も増収額、増収率ともに高かったのは非家電のゲーム・模型・玩具・楽器だった。その増収額は51億7,900万円で売上高は前年同期比157.1%。売上高構成比は前年同期の9.4%から13.3%にアップした。従来から同社はこれらの商品を積極的に取り扱っていたため、在宅時間の増加からゲームや玩具のニーズが高まり、売上貢献につながった。

また、同社が推進しているECでの販売も好調に推移。EC売上高は前年同期比136.6%となり、売上高に占めるEC比率は前年の12.9%から15.8%に拡大した。

営業利益、経常利益はともに前年同期の2.1倍に拡大

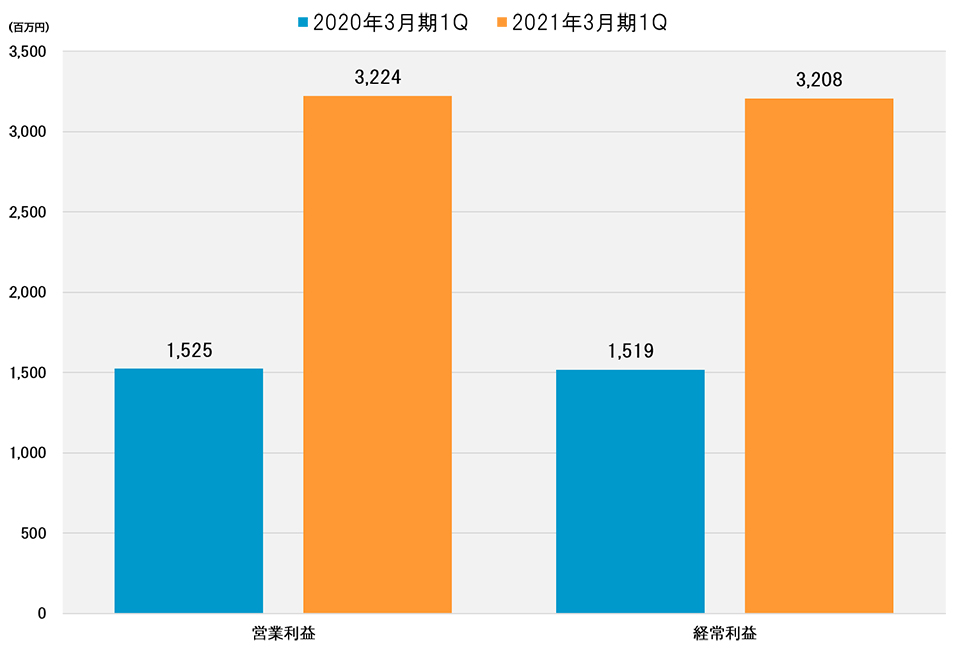

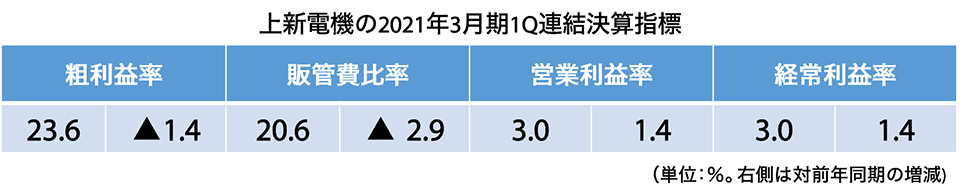

売上高の11.0%増に対して、売上原価も増加して前年同期比13.2%と売上高よりも伸長率が高かった。その結果、粗利益額は同104.7%にとどまり、粗利益率は前年同期の25.0%から23.6%にダウンした。しかし、販管費は前年同期比97.5%に圧縮し、販管費比率も前年同期の23.5%から20.6%にダウン。この結果、営業利益は32億2,400万円で同211.4%。営業利益率は前年同期の1.6%から3.0%にアップした。

営業外収支は前年同期と大きな差はなく、経常利益は前年同期比211.2%の32億800万円。経常利益率は営業利益率と同様に前年同期から1.4ポイント増となる3.0%となった。3月を決算月とするほかの家電量販企業と同じく、2020年度の立ち上がりとしては非常に良好な業績だったといえよう。

通期予想では特別損失の増加により、当期純利益は減益と予想

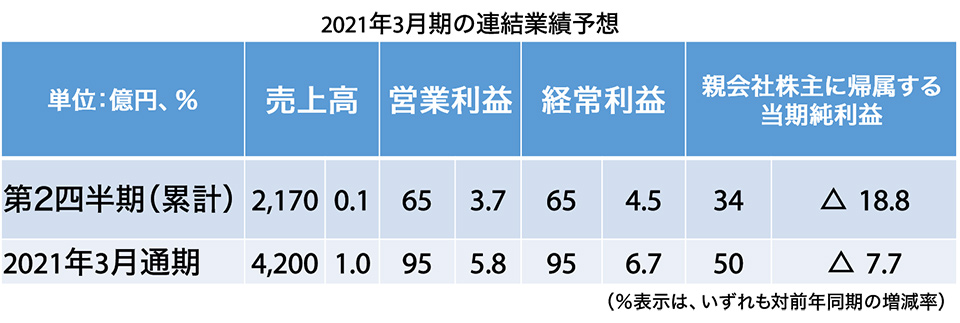

2021年3月期の連結業績予想については、以下のとおり。

第2四半期累計、通期とも増収予想で、営業利益と経常利益でも増益と予想。しかし、親会社株主に帰属する当期純利益(以下、純利益)では累計、通期とも減益を予想している。この理由として同社が挙げているのが特別損失。1Qの特別損失では約12億6,500万円を計上。この額は2020年3月期の1年間で計上された特別損失とほぼ同額だ。

そのため、これからの第2四半期累計、通期とも前年度より損失額が大きくなることを織り込み、経常利益では増益だが、純利益では減益としているのだ。

中期経営計画ではO2Oの深耕と物流体制強化で収益力アップを図る

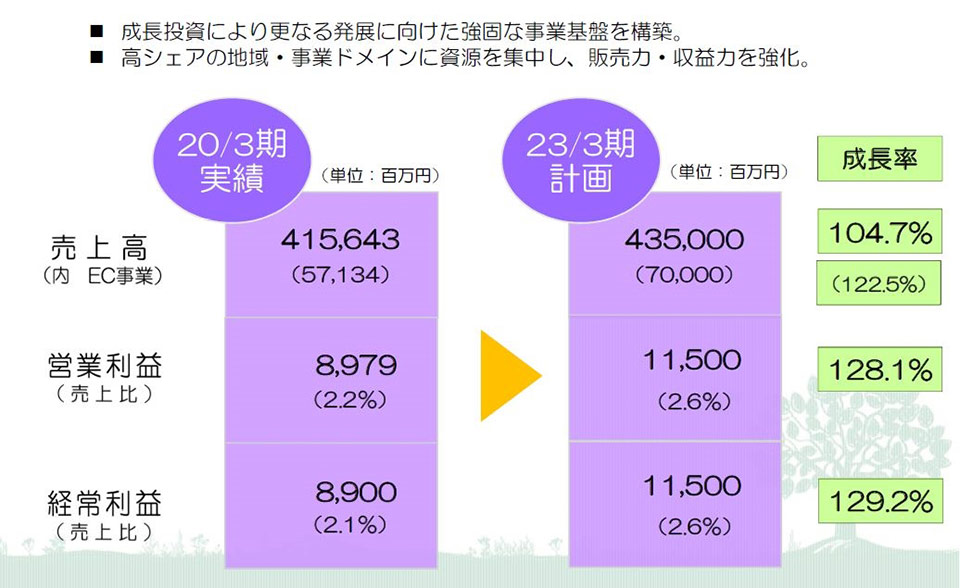

上新電機は2023年3月期を最終期とする3カ年の新・中期経営計画を策定し、発表した。計画では最終期の売上高は4,350億円で、2020年3月期比104.7%。この4,350億円のうちECの売上計画は700億円で同122.5%を見込む。営業利益は115億円で同128.1%、経常利益も同額の115億円で同129.1%と計画している。

顧客データの共有とアプリ等のデジタル販促を強化し、リアル店舗とECをシームレスに連携させるとともに、リアル店舗においての新規出店やリニューアルによるドミナント化も推進していく。また、2021年5月に竣工予定の新物流センター稼働で在庫効率や作業効率の向上も目指す。

人材についてもITの活用と従業員それぞれのキャリアプランに合わせた人事政策、評価制度の改善などにより、生産性の向上と組織としてのパフォーマンスの最大化を図る。

投資に必要な原資は営業キャッシュフローから支出し、この3カ年で400~500億円の営業キャシュフローを創出する計画だ。

最終期の自己資本比率は45.0%以上、自己資本利益率(ROE)は7.0%以上を目標とし、総資産利益率(ROA)も5.5%以上とするなど、投資効率のさらなる向上と安全性を追求していく方針だ。